Face à la demande croissante de véhicules électriques plus abordables, les constructeurs européens diversifient de plus en plus leur portefeuille de batteries. Ils commencent à intégrer la technologie LFP (pour lithium, fer, phosphate), un type de batteries lithium-ion qui domine actuellement le marché en Chine du fait de son coût moins élevé que les batteries NMC (pour nickel, manganèse, cobalt), plus fréquentes en Europe.

De quoi questionner la pérennité des investissements européens dans la production de batteries, qui ont jusqu’ici surtout concerné le NMC. Cela pose aussi la question d’une dépendance potentielle envers les fabricants asiatiques, avec des implications différentes en termes de métaux critiques.

Autrement dit, c’est un enjeu de souveraineté industrielle pour le secteur automobile du vieux continent, qui souligne la complexité d’un écosystème où différentes technologies coexistent pour répondre à la multiplicité des usages de la mobilité électrique. Il implique des choix politiques et industriels qui influenceront l’adoption du véhicule électrique et les dépendances futures de l’Europe.

L’état de l’industrie des batteries en Europe

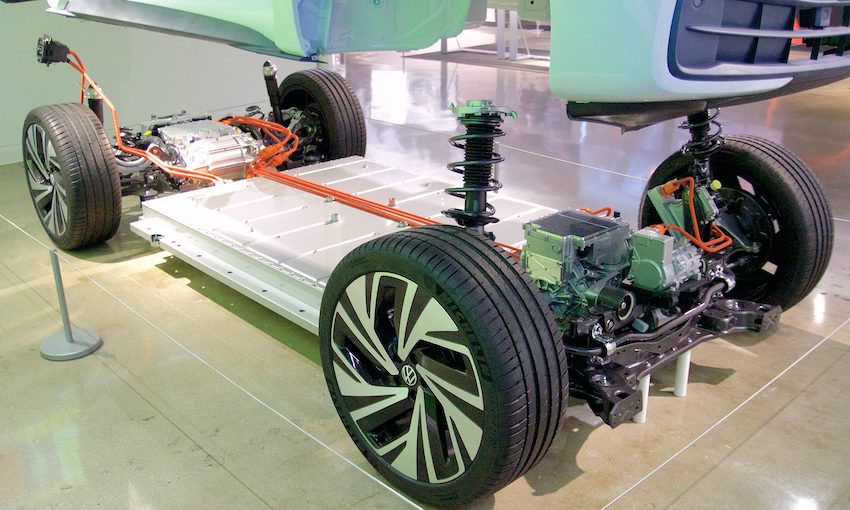

Les batteries lithium-ion sont au cœur de la révolution des véhicules électriques. Elles sont l’élément stratégique essentiel des voitures électriques, dont elles constituent jusqu’à 40 % de leur poids. Leur fabrication nécessite un savoir-faire hautement spécialisé, des investissements importants en capital fixe et l’utilisation de matières premières critiques. Un véhicule électrique utilise environ 200 kg de ces matériaux, soit six fois plus qu’un véhicule à combustion interne.

Le secteur automobile a largement orienté les trajectoires prises par le développement technologique des batteries, notamment pour améliorer leur densité énergétique, leur capacité de charge rapide et leur sécurité d’usage, tout en abaissant les coûts.

Théoriquement, on peut utiliser toutes sortes d’éléments chimiques dans les batteries li-ion. Mais pour l’heure, le marché est dominé par deux technologies : les batteries NMC et LFP. La comparaison entre les batteries LFP et NMC révèle une équation complexe entre prix, accessibilité, sécurité, performance et autonomie.

En 2023, les batteries NMC (nickel, manganèse, cobalt) représentaient près de deux tiers du marché mondial, tandis que les batteries LFP (lithium, fer, phosphate) occupaient 27 % des parts de marché. En Europe, 55 % des véhicules électriques sont équipés de batteries NMC, 40 % utilisent des batteries NCA (nickel, cobalt, aluminium), et seulement 5 % sont dotés de batteries LFP.

De fait, les constructeurs européens ont jusqu’ici privilégié les batteries NMC et NCA pour leur grande autonomie, tandis que les batteries LFP étaient principalement utilisées par les constructeurs chinois. C’est principalement en raison des exigences des consommateurs en termes d’autonomie, de performance et de recharge rapide que l’Europe s’est jusqu’ici engagée dans la voie des batteries NMC à haute teneur en nickel.

Une diversification utile au marché européen

Il n’empêche, les batteries LFP se distinguent par leur coût plus faible, un facteur crucial dans le contexte actuel où le prix élevé des véhicules électriques constitue le principal frein à leur adoption massive.

Ce n’est pas tout : elles offrent également une meilleure sécurité, une durée de vie plus longue et acceptent mieux les charges complètes, ce qui les rend plus pratiques pour une utilisation quotidienne. Cependant, comparées aux batteries NMC, les batteries LFP présentent une densité énergétique inférieure, ce qui se traduit par une autonomie plus limitée à volume égal.

Les constructeurs automobiles européens l’ont bien compris et ont récemment annoncé des changements de stratégie significatifs. ACC (Automotive Cells Company), issue d’une joint venture entre Stellantis, Mercedes-Benz and TotalEnergies, a récemment suspendu la construction de ses gigafactories en Allemagne et en Italie, suite à un changement de sa stratégie d’approvisionnement pour y inclure des batteries LFP.

Tesla a également décidé d’équiper ses modèles Model 3 et la Model Y avec la batterie LFP dès 2021. Volkswagen, enfin, prévoit d’adopter la technologie LFP pour rendre ses voitures électriques plus abordables d’ici deux ans.

Ces annonces ont suscité une certaine inquiétude pour la pérennité des investissements dans les batteries NMC, mais peuvent être vues comme une diversification de la part des constructeurs européens, pour répondre à une variété de besoins et de contraintes tout en limitant les risques économiques.

Cela leur permettra aussi de mieux s’adapter à la segmentation du marché :

- les batteries LFP pourraient dominer le marché des véhicules électriques d’entrée et de milieu de gamme (véhicules destinés aux petits trajets urbains ou pour des applications nécessitant une autonomie relativement faible),

- tandis que les NMC pourront se segmenter sur le segment haut de gamme (ou pour les applications nécessitant une plus grande autonomie, comme les véhicules longue distance).

Dilemme industriel et enjeu de souveraineté

Cette diversification, si elle peut rendre les voitures électriques plus abordables en réduisant le coût des batteries, ne va pas sans risque : elle oblige les constructeurs européens à se tourner vers les acteurs asiatiques.

Ampere, la filiale électrique de Renault, intègre déjà la technologie LFP dans sa stratégie de batteries en collaboration avec LG Energy Solutions (Corée du Sud) et CATL (Chine). Même chose pour Stellantis qui a signé un accord stratégique avec le chinois CATL en novembre 2023.

Déjà, environ la moitié des capacités de production de batteries situées sur le sol européen sont rattachées à des entreprises chinoises et sud-coréennes, une tendance qui pourrait s’aggraver avec les batteries LFP. En effet, 95 % des batteries LFP sont fabriqués en Chine avec des constructeurs comme BYD et CATL qui maîtrisent parfaitement les procédés de fabrication.

Ces partenariats ne sont pas un problème en soi. Ils peuvent même représenter une opportunité pour bénéficier de l’expertise technologique de ces acteurs, qui produisent des batteries de haute qualité et compétitives au plan économique.

Le vrai problème de dépendance européenne aux matières premières concerne en réalité le NMC.

En effet, les batteries LFP sont constituées de carbonate de lithium, tandis que les batteries NMC sont faites à partir d’hydroxyde de lithium, dont les chaînes d’approvisionnement sont distinctes. L’Europe importe 78 % du carbonate de lithium du Chili (plutôt que de Chine), et a même signé un accord en ce sens avec le Chili. Dans le même temps, les nouveaux projets d’extraction minière en France et en Europe devraient également permettre de renforcer les approvisionnements européens en lithium.

Le problème de dépendance concerne l’hydroxyde de lithium utilisé pour les batteries NMC. En effet, pour transformer le carbonate de lithium en hydroxyde de lithium, il faut le raffiner. Or, ce sont des acteurs chinois qui raffinent 62 % de la production mondiale de lithium. S’il existe un potentiel pour des projets de raffinage de lithium en Europe, les investissements dans ce maillon de la chaîne de valeur tardent à se matérialiser.

La fabrication des batteries NMC nécessite également du nickel et du cobalt, qui sont des matériaux identifiés comme critiques par la Commission européenne en partie de par le risque géopolitique de leur approvisionnement. Le cobalt est principalement extrait au Congo et raffiné par la Chine à 67 %.

Autrement dit, pour les constructeurs européens, miser davantage sur les batteries LFP permettrait aussi de limiter les risques de dépendances en matière d’approvisionnement en métaux critiques.

Mais cette diversification du portefeuille des constructeurs européens a des répercussions sur l’ensemble des acteurs de la chaîne de valeur des batteries en Europe, de leur fabrication à leur recyclage.

Les producteurs de matériaux pour batteries NMC comme Axens pourraient faire face à des difficultés de reconversion si le marché devait basculer de façon significative vers le LFP. Umicore, un acteur majeur dans la production de matériaux actifs de cathode, avait délibérément choisi de ne pas intégrer le LFP dans son portefeuille pour se concentrer sur les technologies NMC qu’elle maîtrise. Cela pourrait compromettre leur capacité à s’adapter rapidement à cette nouvelle demande.

Un recyclage des batteries moins rentable

Des questions industrielles se posent également au niveau du recyclage. Le recyclage des batteries usagées est essentiel pour réduire la dépendance à l’importation de matières premières et peut également renforcer la résilience européenne en cas de perturbations de la chaîne d’approvisionnement causées par des tensions géopolitiques.

Or, les matériaux utilisés dans la cathode déterminent l’attrait économique de leur recyclage. Étant donné que les batteries LFP ne contiennent ni cobalt ni nickel, les métaux les plus valorisables, elles remettent en question l’intérêt économique des efforts de recyclage.

Le recyclage des batteries LFP est ainsi beaucoup moins intéressant au plan économique que celui des batteries NMC, d’autant plus que les LFP contiennent environ 20 % de lithium en moins que les NMC.

C’est là tout le paradoxe : le développement des capacités de recyclage de batteries en Europe dépend de la stabilisation future des choix technologiques opérés par les fabricants de voitures électriques. Et ce choix technologique, loin d’être anodin, pose des questions de souveraineté industrielle.

Étant donné les capacités de recyclage européennes actuelles, les batteries NMC peuvent être plus facilement recyclées que les LFP. En effet, les techniques de recyclage dominantes en Europe, basées sur la pyrométallurgie, sont efficaces pour récupérer le nickel et le cobalt, mais moins adaptées pour le lithium.

Cela aurait pu changer au regard des projets qui avaient été annoncés par Orano et Eramet qui proposaient de développer l’hydrométallurgie efficace pour récupérer le lithium. Néanmoins, Eramet a récemment annoncé l’annulation de son projet de recyclage face au recul de la demande pour les véhicules électriques en Europe.

Résumons :

- le NMC permet une autonomie accrue des véhicules, tout en étant plus coûteux, et entraîne une dépendance accrue à des pays tiers en termes de métaux critiques. Mais son recyclage est rentable, et la filière industrielle déjà là.

- Le LFP, de son côté, permet une autonomie moindre, mais une meilleure longévité des batteries et moins de défaillances techniques, et permet de limiter la dépendance en métaux critiques. Ce sont toutefois les acteurs chinois qui en maîtrisent pour l’heure la chaîne de valeur, et son recyclage est moins rentable pour les acteurs européens, la filière européenne ne maîtrisant pour l’heure pas les procédés requis.

Dans ces conditions, les constructeurs européens ont-ils raison d’ouvrir prudemment la porte au LFP pour les voitures électriques ? La réponse à cette question tient du dilemme industriel, avec des arbitrages politiques et économiques forts à réaliser tout au long de la chaîne de valeur de la batterie, de la mine jusqu’au recyclage. Une chose est sûre, c’est le bon moment de se poser la question, alors que l’Europe se préoccupe de plus en plus de son approvisionnement en matières premières critiques, dans un contexte de relance minière.

Lucas Miailhes Doctorant en Science Politique/Relations Internationales, Institut catholique de Lille (ICL)

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original sur The Conversation.