La finance verte part d’une idée simple: toute activité économique a un impact soit positif, soit négatif, sur les émissions de gaz à effet de serre (GES) et donc le climat. Or, aucune activité ne fonctionne sans argent. Si l’on pouvait «tracer» et orienter les investissements vers des activités ralentissant le réchauffement climatique, en réduisant les financements d’activités plus polluantes, la finance jouerait un rôle majeur pour «préserver» la planète.

Cette idée est au cœur de l’Accord de Paris, signé le 12 décembre 2015 lors de la COP 21. L’article 2.1 de l’Accord de Paris prévoit de rendre «les flux financiers compatibles avec un profil d’évolution vers un développement à faible émission de gaz à effet de serre et résilient aux changements climatiques». Entré en vigueur depuis novembre 2016, quand les signataires ont atteint 55% des pays participants représentant 55% des émissions de gaz à effet de serre dans le monde. Cet accord est aujourd’hui ratifié par 183 pays.

La France en tête

D’une façon générale, la finance verte (ou finance climatique) s’inscrit dans le cadre plus large de l’investissement dit socialement responsable (ISR) intégrant des critères environnementaux, sociaux et de gouvernance (ESG), en ligne avec les 17 objectifs de développement durable (ODD) adoptés par l’ONU en septembre 2015. Dès 2005, les Nations unies ont soutenu cette tendance, sous l’im- pulsion du secrétaire général Kofi Annan, en invitant les plus grands investisseurs du monde à développer les « Principes pour l’investissement responsable » (UN Principles for Responsible Investment, UNPRI.org). Ces principes sont «maintenant appliqués par la moitié des investisseurs institutionnels dans le monde, pesant 83 000 milliards de dollars d’actifs», indique la United Nations Environment Programme Finance Initiative (unepfi.org ), qui rassemble 300 institutions financières autour de ces sujets.

La France a joué un rôle moteur dans ce domaine, avec des réglementations pionnières en amont de la plupart des dispositifs internationaux adoptés depuis. La Loi de transi- tion énergétique pour la croissance verte (LTECV), promul- guée dès le 17 août 2015, prévoit ainsi plusieurs mesures pour mieux orienter les flux d’investissements vers des activités moins polluantes, ainsi qu’un label exigeant et précurseur pour les placements verts. Le premier défi et non le moindre consiste d’abord à mieux connaître et mesurer l’impact des investissements sur le climat.

Usine à gaz réglementaire

L’article 173 de la LTECV oblige ainsi les institutions financières françaises (banques, assureurs, caisses de retraite, sociétés de gestion…) à publier un rapport annuel sur la façon dont elles prennent en compte les ODD dans leur politique d’investissement. Cette réglementation obligatoire en France depuis 2018 a été étendue à tous les pays de l’UE par le règlement européen « Disclosure », publié en janvier 2020. À partir de mars 2021, les institutions financières européennes devront expli- quer chaque année dans un rapport comment elles intègrent les ODD, mais aussi mesurer les impacts négatifs de leurs investissements sur l’environnement, une nouveauté! On peut s’attendre à des morceaux de bravoure.

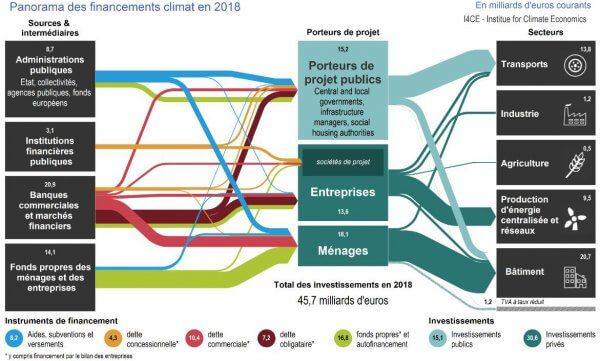

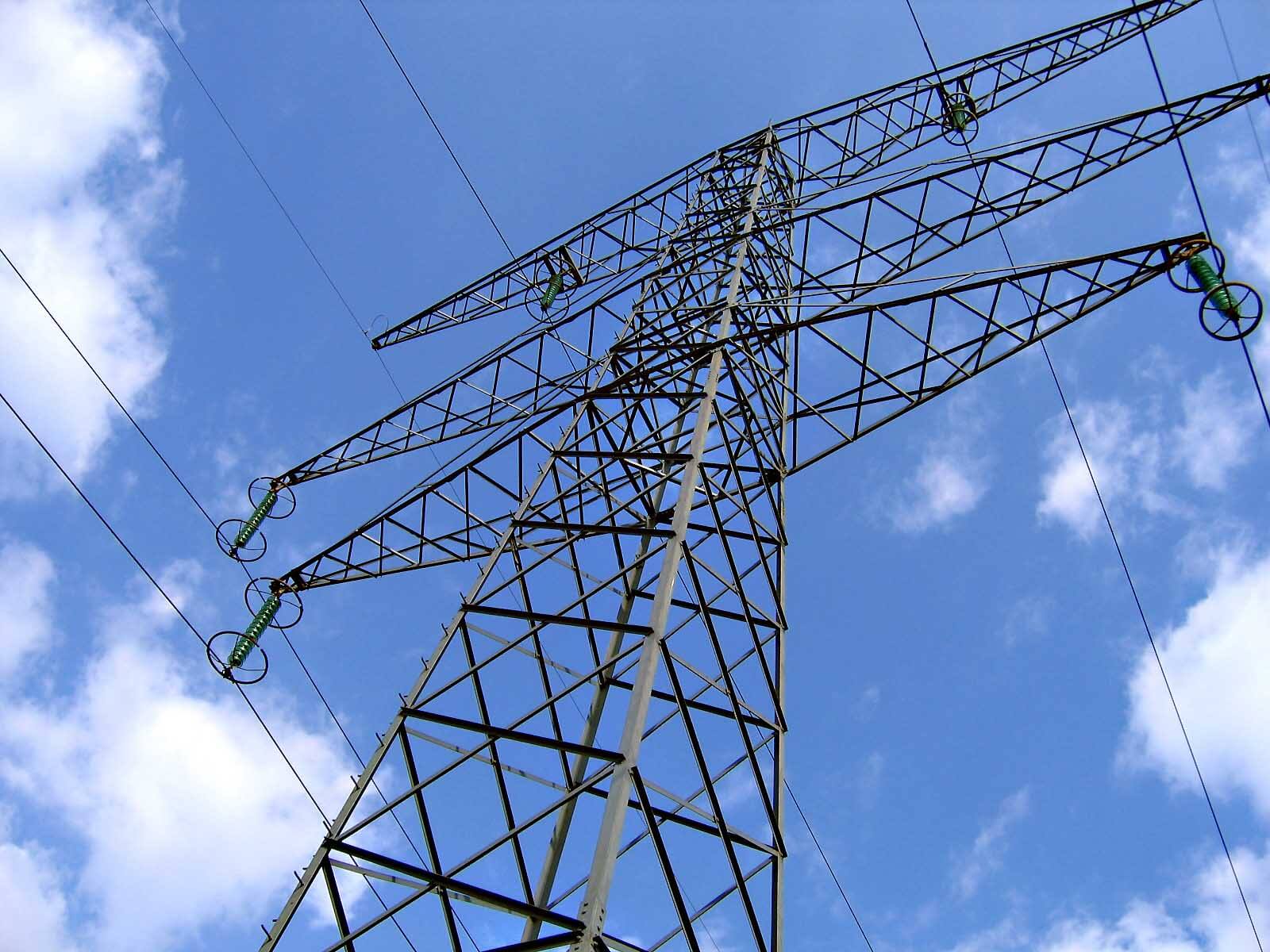

Second défi pour mieux orienter l’argent vers la finance verte, une fois cette dernière définie : il faut cartographier les flux. Dans cet esprit, l’article 174 de la LTECV prévoit que le gouvernement présente au Parlement, avec chaque projet de loi de finance annuel, « un rapport sur le financement de la transition énergétique, quantifiant et analysant les moyens financiers publics et évaluant les moyens financiers privés mis en œuvre pour financer la transition énergétique ». Pour ce faire, on a créé une organisation idoine, l’Institute for Climate Economics, sous l’égide de la Caisse des dépôts (CDC) et de l’Agence française du développement (AFD. Son sigle, I4CE, se lit aussi en anglais I foresee «Je prévois», clin d’œil au besoin d’anticiper pour préserver le climat). « En France, le total des investissements réalisés dans les secteurs des transports, de l’industrie, de l’agriculture, de la production d’énergie centralisée et réseaux et du bâtiment, représente environ 46 milliards d’euros en 2018 », détaille Hadrien Hainaut, responsable du panorama des financements climat à l’I4CE. (voir l’infographie page 30). Les travaux de l’I4CE sont aujourd’hui la référence la plus transversale sur les circuits de la finance verte en France, puisqu’ils observent à la fois les sources et intermédiaires des financements (administrations et collectivités publiques, banques et marchés financiers, entreprises et particuliers…), les porteurs des projets financés (public/privé, entreprises/ménages), les instruments de financements (aides et subventions, différents types de dettes, fonds propres…), et les secteurs financés. D’autres sources existent pour observer la finance verte, au niveau national, européen ou international. Elles sont ce- pendant disparates selon les pays et les circuits financiers concernés (banques et assureurs, marché des obligations vertes, placements et fonds d’investissements « verts », etc.). Selon l’Alliance mondiale pour l’investissement durable (Global Sustainable Investment Alliance – GSIA), le total des sommes gérées par les fonds d’investissements socialement responsables atteignait ainsi 12 300 milliards d’euros fin 2018, au niveau européen, et 30 700 milliards de dollars au niveau mondial. Mais il s’agit de stocks d’investissements, et non de flux. Ces montants agrègent tous les fonds ISR pour comptes de tiers, avec des exigences très variables concernant leur contribution à la transition.

Les circuits de la finance verte

Un tour d’horizon des multiples circuits de la finance verte permet de mieux comprendre leur diversité, et à quel point tous les citoyens sont concernés de près ou de loin, non seulement dans leurs choix de placements ou de prestataires financiers, mais aussi pour leur propre avenir. «Selon l’OMS, 23% de la mor- talité mondiale est liée à la dégradation de l’environnement, soit 12,6 millions de personnes par an», explique Jean- Guillaume Peladan, directeur de la stratégie environnement chez Sycomore AM.

Les banques

En septembre 2019, 132 banques de 49 pays représentant un tiers du secteur bancaire mondial, avec 47 000 milliards de dollars de bilan, se sont engagées à aligner leurs activités sur les objectifs de l’Accord de Paris en lançant les Principes pour un secteur bancaire responsable (Principles for Responsible Banking). Les grandes banques françaises figurent parmi ces premiers signataires, comme le Crédit agricole, BNP Paribas, Banque Populaire et Caisse d’Épargne, La Banque postale ou la Société générale. Elles ont été rejointes par 39 autres depuis, dont le Crédit mutuel, portant le total à plus de 180 banques « responsables ». En pratique, des ONG comme Oxfam, Reclaim Finance ou Rainforest Action Network estiment cependant que l’engagement des banques pour la transition énergétique est insuffisant, car beaucoup d’entre elles continuent à financer d’une façon ou d’une autre des activités jugées « polluantes », qu’il s’agisse d’extraction ou de centrales électriques à charbon, d’exploration pétrolière ou de construction d’autoroutes et d’aéroports.

Les obligations vertes ou green bonds

Une obligation verte est un emprunt dont le capital doit financer exclusivement des projets verts en respectant quatre principes, les «Green bond principles».

Premier principe; les projets financés doivent avoir un bénéfice environnemental clair, estimé et si possible mesuré par l’émetteur.

Deuxième principe: pour la sélection de ces projets, l’émetteur doit justifier leurs critères d’éligibilité (énergies renouvelables, efficacité énergétique, prévention de la pollution, préservation de la biodiversité, transports propres, etc.).

Troisième principe: les capitaux collectés doivent être inscrits sur un sous-compte de l’emprunteur, qui est invité à « faire contrôler la gestion des fonds issus de l’émission obligataire par un cabinet d’audit ou un autre intervenant extérieur », selon les recommandations de l’International Capital Market Association (ICMA). Quatrième principe : les émetteurs doivent publier un rapport annuel sur l’utilisation des fonds empruntés, comportant la liste des projets financés, avec leur description, les montants concernés et l’impact attendu de ces investissements.

Les émissions d’obligations vertes ont atteint 250 milliards de dollars en 2019, dont 30 milliards en France, et 112 milliards sur les sept premiers mois de 2020, portant leur encours total à 850 milliards, selon l’association Climate Bonds Initiative (CBI). «Il existe aussi une demande crois- sante pour des obligations de transition », explique Pauline Deschryver, responsable d’investissements à la Société financière internationale (SFI, groupe Banque mondiale), qui pré- pare un ouvrage sur ce sujet. Les obligations de transition visent à financer des projets de réduction des émissions de CO2 dans des secteurs polluants qui ne répondent pas aux standards des obligations vertes. Le pétrolier italien Enel a été un des premiers à en émettre l’an dernier.

Les fonds d’investissement

L’investissement socialement responsable (ISR) a connu un boom sans précédent depuis une quinzaine d’années, notamment en France. Selon le dernier bilan de l’Association française de gestion financière (AFG), l’encours des placements ISR atteignait 1 861 milliards d’euros en France fin 2019, avec 33 milliards de souscriptions l’an dernier. Les encours ISR et ESG représenteraient respectivement 15% et 36% des fonds gérés en France. Le marché de la gestion ISR se répartit entre 66% de mandats et fonds dédiés institutionnels et 34% en fonds ou- verts (11% de fonds ISR, soit 210 milliards, et 23 % de fonds ESG, soit 422 milliards). Les encours des fonds ouverts se partagent entre 38 % d’investisseurs institutionnels et 62% de clients particuliers.

Le problème est que ces chiffres surestiment la réalité des investissements verts, car tous les fonds n’ont pas autant d’exigences et de transparence dans la sélection de leurs investissements. Pour aider les épargnants à faire le tri, le label ISR a été officiellement lancé par le ministère de l’Économie en 2016. Sa principale contrainte est d’obliger les gérants à investir dans des sociétés ayant, en moyenne, des scores supérieurs à la moyenne des sociétés au regard des critères ESG. Plus de 500 fonds d’environ 80 sociétés de gestion ont obtenu ce label, pour un encours de 201 milliards d’euros fin 2019 (liste sur lelabelisr.fr). Avec cette approche dite « best in class », consistant à sélectionner les meilleurs élèves de chaque secteur, les fonds labellisés ISR n’excluent pas d’investir dans les énergies fossiles.

Les fonds ayant des engagements écologiques plus strictes peuvent être certifiés par le label « transition énergétique et écologique pour le climat » (TEEC), créé par le décret du 10 décembre 2015, et rebaptisé Greenfin depuis l’été 2019. Ce label a été accordé à 47 fonds d’une vingtaine de gérants différents, pour un encours de 14 milliards d’euros.

«Pour obtenir le label Greenfin, il est interdit d’investir dans des sociétés réalisant plus de 5 % de leur chiffre d’affaires dans le nucléaire ou les énergies fossiles », explique Jean- Guillaume Peladan, gérant du fonds Sycomore Eco Solution, premier placement à avoir obtenu cette certification. Des groupes comme Engie, Total ou EdF sont bannis de son portefeuille, comme dans les fonds LBPAM ISR Actions Environnement, de La Banque Postale, Ecofi Agir pour le climat, ou HSBC Europe Equity Green Transition, quelques-uns des fonds labellisés Greentech.

Gilles Pouzin