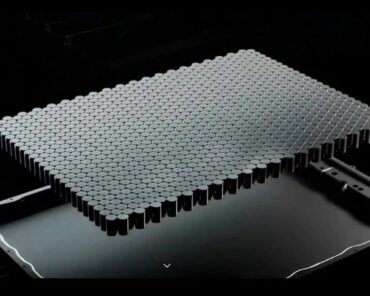

On assiste en Europe au développement agressif d’une industrie des batteries lithium-ion. Elle devrait pouvoir atteindre 25% de la capacité de production mondiale d’ici 2030, objectif défini par l’Europe, avec plus de 30 gigafactories à cette date dont quatre ou cinq en France. Le nombre de projets est passé de huit fin 2018 à plus d’une vingtaine en 2021. Sur les 22 projets annoncés, quinze sont sérieusement lancés. Ils devraient permettre de créer une capacité totale de production de 500 GWh en 2030.

On pourrait imaginer que ces développements relèvent d’industriels européens très engagés dans la compétition mondiale des technologies vertes (véhicules électriques, batteries, électrolyseurs, etc.). Et tout cela grâce à l’appui de l’Europe qui s’est enfin départie de son refus de toute politique industrielle et veut construire son autonomie stratégique en identifiant les risques de dépendance en matériaux critiques. Pas du tout. Les questions de dépendance et de souveraineté ne font toujours pas partie du logiciel bruxellois.

C’est d’autant plus dangereux, quand on connaît le retard de l’industrie européenne sur les batteries et sa dépendance à tous les niveaux de la chaîne d’approvisionnement. Quand on connaît aussi la façon dont, au nom du respect des règles de la concurrence et du libre-échange, on ne protège aucunement l’industrie naissante. Il faut y ajouter le fait que la batterie représente l’essentiel de la valeur ajoutée d’un véhicule électrique.

Les gigafactories européennes seront en grande partie aux mains des groupes asiatiques intégrés

L’industrie naissante des batteries, associée à celle des véhicules électriques, est aujourd’hui totalement exposée à la concurrence des producteurs étrangers, notamment chinois. Ils ont non seulement l’atout lié au fait de faire la course en tête mais bénéficient aussi d’importants avantages concurrentiels, notamment la maîtrise de leur chaîne d’approvisionnement pour les minéraux et les composants et les économies d’échelle réalisées grâce à la puissance de leur marché intérieur. L’industrie européenne naissante semble condamnée à jouer les seconds rôles. Pour preuve, une partie significative des usines en construction en Europe appartient aux acteurs et aux concurrents asiatiques. Et rien n’est fait pour préserver les intérêts nationaux et européens.

Le développement des gigafactories en Europe laisse une large place aux concurrents asiatiques attirés par la demande future des constructeurs automobiles passant au véhicule électrique. Il s’agit des sud-coréens, LG Chem, Samsung SDI, et SKI Innovation et des chinois CATL Innovation et Farasis pour quatre usines en Allemagne et Envision AESC pour une usine avec Renault en France. Les trois sud-coréens ont choisi d’installer leurs usines en Europe de l’Est, le premier en Pologne, et les autres en Hongrie.

Face à eux, un certain nombre d’opérateurs européens cherchent à entrer sur le marché avec des grandes usines (plus de 30 GWh) dont certaines sont déjà en construction. Il y a d’abord la start-up Northvolt en Suède qui installe une usine dans le nord pour profiter des productions d’électricité EnR et s’allie avec VW pour une usine en Allemagne. Il y a également le constructeur Saft du groupe TotalEnergies allié à Stellantis dans l’ACC (Automotive Cell Company) qui a deux projets de 24 GWh en France et en Allemagne (Douvrin et Kaiserslauten), le producteur italien FAAM du SRI group qui a un projet de 2,5 GWh en Italie, la start-up française Vektor avec qui s’allie le groupe Renault et Schneider pour un projet d’usine de 16 GWh, ainsi que les producteurs norvégiens Freyr (usine de 40 GWh) et Morrow (usine de 8 GWh),

La très grande majorité des productions seront destinées aux constructeurs automobiles européens. Ceci explique aussi les stratégies d’intégration verticale des constructeurs automobiles obligés de se convertir rapidement dans la motorisation électrique. C’est le cas de Tesla qui construit près de Berlin une gigafactory (100 GWh) avec Panasonic près de son usine européenne de véhicules, celle de Volkswagen (VW) qui prévoit de construire six usines de batteries de 40 GWh en Europe, d’ici 2030, dont deux avec Northvolt, celle de Stellantis avec Saft du goupe TotalEnergies, qui porte aussi une des deux alliances européennes sur les batteries. Renault s’est allié au chinois Envision AESC pour construire son usine du nord de la France à Douai lancée fin 2021 et vient de s’allier avec l’entrant français Vektor pour construire une usine de 16 GWh à Dunkerque.

Le difficile et long apprentissage des nouveaux entrants

Il sera difficile pour les producteurs de cellules qui entrent sur le marché, d’atteindre rapidement les normes élevées de qualité des fabrications sur la chaîne d’approvisionnement des véhicules électriques sur le marché mondial que ce soit dans le raffinage des matériaux minéraux (cobalt, lithium, graphite) ou pour la fabrication des cathodes et des anodes. Les difficultés d’apprentissage des producteurs chinois lors de leur émergence entre 2015 et 2020 illustrent bien le problème.

En 2017, ils ne parvenaient pas encore à produire des batteries de la qualité de celles du coréen LG Chem ou du japonais Panasonic. La société CATL s’est néanmoins distinguée des autres par sa capacité à rattraper ce retard technologique.

Elle est devenue rapidement le fournisseur privilégié des producteurs automobiles implantés en Chine et a pu réduire ses coûts de production. Panasonic qui était leader encore récemment et auquel Tesla s’est adressé pour développer sa gigafactory aux États-Unis a eu lui-même de grandes difficultés à maîtriser ce changement d’échelle.

De façon plus générale, bien que les projets soient nombreux, beaucoup des futurs fabricants n’atteindront pas d’emblée les normes requises pour approvisionner le marché des véhicules électriques. Les producteurs de cellules sont confrontés à de multiples défis pour faire monter en puissance la production des usines de cellules de plus de 20 GWh.Les surmonter peut prendre beaucoup de temps selon les experts de Benchmark Minerals Intelligence.

Des contraintes supplémentaires imposées par l’Europe

Les producteurs européens de cellules seront aussi contraints dès le milieu des années 2020 d’avoir une part d’approvisionnement en matériaux pour les cathodes auprès de sources recyclées, selon les obligations imposées par la directive européenne sur les batteries de 2006. La législation européenne, toujours à la recherche des meilleures pratiques environnementales, impose pour l’approvisionnement en minéraux, comme pour le traitement des matières premières, des exigences de qualité et de performance environnementale. La possibilité de s’approvisionner en matériaux recyclés constitue un problème majeur pour l’industrie européenne dans la maîtrise du raffinage des matériaux à recycler et leur réutilisation. Cela se traduira par la nécessité de maîtriser et développer de nouveaux procédés de fabrication et d’absorber des coûts supplémentaires. Ce sera peut-être un atout technologique et même économique à terme, mais ce sera d’abord une contrainte qui pèsera sur la compétitivité.

Les dépendances pour les minéraux des cellules

Benchmark Mineral Intelligence (BMI), qui établit des prévisions centrées sur les matériaux des cathodes notamment la «chimie» nickel-cobalt-manganèse (NCM), prévoit que la demande européenne de graphite sera multipliée par 18,9 entre 2019 et 2029, par 18,9 également pour le lithium, par 26 pour le nickel, par 8,6 pour le manganèse et par 9,7 pour le cobalt. La croissance de la demande en Europe dépassera celle des autres régions du monde, en raison des investissements en cours.

Et l’Union européenne dépend presque exclusivement des importations pour satisfaire sa demande en matériaux critiques. Le taux de dépendance atteint presque 100% pour le lithium (avec toutefois un début de production au Portugal depuis 2020), 98% pour le graphite naturel et 86% pour le cobalt. De plus, l’origine géographique des importations européennes est très concentrée. Les approvisionnements de lithium proviennent à 78% du Chili, pour le cobalt à 68% de la RDC tandis que la Chine fournit 47% du graphite naturel importé par les pays européens. Elle assure aussi 50 à 70% du raffinage du lithium et du cobalt.

L’industrie européenne du raffinage des matériaux critiques n’existe pas

La disponibilité des matières premières et d’équipements de raffinage des matériaux est un goulot d’étranglement important pour l’établissement d’une chaîne d’approvisionnement sûre de l’industrie des batteries européennes. Elle expose l’Europe aux tensions sur les marchés qui résulte de l’augmentation des achats à long terme des fabricants de cellules et des constructeurs automobiles par anticipation de leurs besoins. Les hausses spectaculaires de prix du cobalt, du lithium et du graphite témoignent de ce problème.

L’UE est dépendante des activités de raffinage, même pour les matières extraites sur son territoire, en l’absence tout simplement de la moindre capacité industrielle de traitement. Le cobalt extrait des mines européennes, notamment finlandaises, est traité à l’étranger pour être ensuite réimporté. De même, le minerai de lithium extrait au Portugal, principal producteur européen actuellement (avec 1.200 tonnes par an), qui va tout de même construire une usine de raffinage si les oppositions locales ne sont pas trop fortes. À noter que, comme pour les terres rares, on ne peut surtout pas compter sur l’industrie chinoise comme pourvoyeur éternel de raffinage du cobalt ou du lithium. Elle pourrait un jour fermer le robinet de l’exportation non pas par intérêt géostratégique, mais pour répondre à ses propres besoins. Le risque serait réel à trois à cinq ans, selon les analystes.

Les dépendances sur les composants

Un pack de batterie est un assemblage de modules qui contiennent des cellules. Ces dernières déterminent une grande partie des performances du pack. La conception et la fabrication des cellules sont au cœur de la compétition inter- nationale de la technologie des batteries. Les composants de base d’une cellule de batterie sont l’anode, la cathode (dont la chimie dominante est le NMC (nickel manganèse cobalt) et l’électrolyte. Les principaux fabricants de composants (cathodes notamment) sont BYD Company, CATL, LG Chem, Samsung SDI et Panasonic. Malgré l’expansion rapide de la capacité de production de batteries lithium-ion en Europe, la capacité de production de matériaux cathodiques a du mal à suivre. On s’attend à une augmentation de la production sur le sol européen, mais des rapports de consultants montrent qu’en 2025 l’Europe devra encore importer 56% des matériaux cathodiques utilisés pour la production de batteries lithium-ion depuis les pays asiatiques (Chine et Corée).

BASF a deux projets d’usines de composants en Finlande et en Allemagne, mais il s’agit encore d’un pari industriel pour pouvoir concurrencer les fabrications de haute qualité pro- duites à moindre coût en Asie. L’activité cathodique est à forte intensité capitalistique. Elle nécessite des investissements à long terme importants qui ne dégagent que des marges modestes. De plus, les nouveaux entrants ont besoin d’années d’expérience pour produire des matériaux cathodiques de haute qualité, notamment pour les applications automobiles où des normes de sécurité drastiques doivent être atteintes.

Les politiques industrielles européennes et nationales

L’Union européenne, sous la pression de plusieurs États membres inquiets de la menace pesant sur l’industrie automobile, a décidé d’entrer dans la course aux batteries comme dans plusieurs autres domaines de pointe (ordinateur quantique, intelligence artificielle, biotechnologies, nanotechnologies…).

Avec son ADN de non-interventionnisme absolu, l’Europe s’était refusée jusqu’à aujourd’hui à se doter d’une poli- tique industrielle coordonnée et a même cherché souvent à démanteler les champions nationaux au nom de la concurrence libre et non faussée. Elle vient de se doter de moyens de politique industrielle, en particulier les Programmes d’importance d’intérêt économique commun (PIIEC), plus connus sous les noms d’alliances européennes (ou Airbus de l’industrie).

La Commission européenne a lancé en 2017 une Alliance européenne des batteries (AEB) pour bâtir une chaîne de valeur intégrée sur le sol européen. Deux projets ont été approuvés et lancés, l’un fin 2019 d’un montant de 3,2 milliards d’euros, qui réunit sept États membres et 17 entreprises; l’autre en janvier 2021 d’un montant de 2,9 milliards d’euros, qui est menée par Total et Stellantis. Ce dernier réunit 42 entreprises de 12 pays membres avec pour objet la mise au point de la batterie solide. Les projets de l’alliance des batteries bénéficient aujourd’hui d’un engagement de 20 milliards d’eu- ros de financement, dont 6 milliards d’aide publique.

Aucune protection contre la concurrence étrangère

Reste à savoir si les projets de l’AEB permettront de donner un avantage décisif aux entreprises européennes pour éviter la domination asiatique. On peut estimer qu’ils répondent à l’enjeu de ne pas rater le train de la prochaine génération de batteries, à savoir les batteries solides. Ils permettront sans doute aussi la mise au point de procédés pour faciliter le recyclage des matériaux des batteries.

Mais contrairement à ce qui se passe en Asie et aux États-Unis, ces nouveaux moyens de politique industrielle ne protègent pas de la concurrence étrangère et, plus grave, ne sont pas conçus pour cela. Le principe des alliances ne ferme pas la porte à l’association de fabricants étrangers aux activités de RD. De même, s’il facilite le subventionnement d’installations de gigafactories et d’usines de composants, le dispositif n’interdit pas le subventionnement des usines portées par des acteurs extérieurs à l’Europe. Ainsi, en Allemagne, les 3 milliards d’euros d’aide qui sont attribués à l’installation de gigafactories bénéficient aux usines de Tesla et des chinois CATL et Farasis.

Les moyens mis en œuvre en Europe sont inférieurs à ceux utilisés par la Chine et les États-Unis dans chaque secteur d’innovation. Les industriels chinois prospèrent sur un vaste marché intérieur qui reste peu accessible aux étrangers. Ils imposent, par exemple, à tous les constructeurs nationaux ou étrangers d’utiliser des batteries fabriquées en Chine. Aux États-Unis, l’administration Biden est en train de réserver les aides à l’achat des véhicules électriques aux seuls véhicules équipés de batteries assemblées et fabriquées dans le pays. Ajoutons que les constructeurs de ces pays ne sont pas soumis à des contraintes d’utilisation des matériaux recyclés.

Les productions minières européennes se heurtent à de sérieuses oppositions locales

Toujours dans l’objectif d’autonomie stratégique, l’Europe s’est aussi dotée d’une politique en matière de matériaux stratégiques qui concerne entre autres, le lithium, le cobalt et le nickel. La Commission a présenté en septembre 2020 un plan d’action sur les matières premières critiques à l’horizon 2030 et 2050.

Elle propose des mesures visant à réduire la dépendance de l’Europe à l’égard des pays tiers, à développer l’extraction en Europe, à diversifier les sources d’approvisionnement en établissant des partenariats avec des pays détenteurs de ressources, et à promouvoir le recyclage à grande échelle.

Le premier axe est le développement des productions européennes. La Commission a lancé un recensement des projets miniers et de raffinage dans l’UE qui peuvent être opérationnels d’ici à 2025. Ils concernent entre autres le cobalt, le lithium, le graphite naturel et le nickel. Mais cette réponse est d’emblée contrainte par les fortes oppositions locales que rencontrent les projets d’extraction, comme ceux de lithium et de terres rares au Portugal (Covas de Barroso), en Espagne (Cáceres en Estrémadure), en Suède (Nora Kârr), en Serbie ( Jadar), en France (Tréguennec et Montebras).

On est donc renvoyé à un modèle où l’industriel consommateur investit ou prend des parts dans des projets miniers ou des usines de raffinage à l’étranger, en échange de droits de tirage sur une durée longue.

Une «diplomatie minérale»

Les blocages de projets d’extraction ont conduit la Commission à proposer d’établir des «partenariats internationaux stratégiques». Elle a lancé en 2020 une «diplomatie minérale» établissant des partenariats pilotes avec le Canada et l’Ukraine… D’autres avec des pays africains sont en cours d’exploration.

Si on peut attendre une certaine sécurisation des approvisionnements de l’UE avec de tels partenariats, il est douteux que cela résolve tous les problèmes posés par cette dépendance. L’Union européenne n’est pas une puissance géopolitique. On sait ce qu’il est advenu de l’efficacité du dialogue Europe-pays exportateurs de pétrole que la CEE avait tenté d’établir dans le passé.

Quoi qu’il en soit, la disponibilité des matières premières et d’équipements de raffinage des matériaux va demeurer longtemps un goulot d’étranglement pour l’établissement d’une chaîne d’approvisionnement sûre de l’industrie des batteries européennes. Quel que soit le scénario, l’Europe, les États membres et les constructeurs automobiles européens doivent faire davantage pour sécuriser les matières premières destinées aux cellules produites en Europe. Et le développement à marches forcées d’une industrie des batteries sur le sol européen ne règle pas, loin de là, le problème de l’avenir de l’industrie automobile de l’Europe.

Le rouleau compresseur chinois

L’industrie chinoise des batteries bénéficie de nombreux avantages concurrentiels. À commencer par les économies d’échelle sur son marché intérieur, le premier marché mondial de véhicules électriques, et la maîtrise totale de sa chaîne d’approvisionnement en matières premières.

La Chine compte plusieurs leaders mondiaux, comme CATL, Envision et le constructeur de véhicules électriques BYP, qui ont été capables de concurrencer dès la fin des années 2020 les groupes asiatiques les plus avancés, à savoir Panasonic (Japon) et LG Chem (Corée du Sud). Cette domination industrielle va plus loin et s’étend à la fabrication des composants clés des cellules de batteries. L’industrie chinoise a produit 83% des anodes et 61% des cathodes fabriquées dans le monde en 2019. De même elle a fabriqué cette même année 73% des cellules qui représentent environ 30% du coût d’une batterie.

Les entreprises chinoises contrôlent aussi une grande partie de la production de minerais clés pour les batteries lithium-ion. La Chine représentait à elle seule 65% de la production mondiale de graphite naturel en 2019, le composant clé de la production d’anode des générations actuelles de batteries. Les acteurs chinois sécurisent par ailleurs leurs approvisionnements en minerais non disponibles sur leur sol en s’implantant à l’étranger.

Ils ont racheté par exemple huit des 14 mines de cobalt de RDC. Ils ont conclu d’importants contrats d’approvisionnement auprès des producteurs de minerais de lithium en Australie, au Chili et en Argentine.

La Chine est aussi au cœur de l’industrie du raffinage des matières premières. Le pays dispose sur son sol de 80% des capacités mondiales du traitement des minerais des batteries, notamment le lithium et le cobalt.