Le scénario de la fin de l’âge du pétrole agite les experts, les écologistes, les prévisionnistes, les anticapitalistes et les prophètes de l’apocalypse et de la fin de la civilisation depuis près de 70 ans. Ils sont nombreux à nous l’avoir annoncé de King Hubbert en 1956 au Club de Rome et à l’ONU au début des années 1970 en passant plus près de nous en 2004 par Jean-Marc Jancovici ou Matt Simmons qui dans son célèbre livre «Twilight in the Desert» affirmait en 2005 que les gigantesques réserves saoudiennes étaient en fait épuisées. D’une part, les gisements saoudiens sont loin d’être à sec et d’autre part la « rupture technologique » créée à partir de 2014 par le pétrole de schiste et le retour inattendu en quelques années des Etats-Unis à la place de premier producteur mondial ont balayé, une fois encore, la perspective du « peak oil ». Il y a trois ans, au plus fort de la pandémie, c’était la major pétrolière BP qui annonçait que la consommation de pétrole devrait baisser pour la première fois de l’histoire, du fait à la fois des politiques en faveur des énergies renouvelables, de l’électrification massive des usages et des effets durables de la pandémie sur l’économie mondiale et la demande en énergie. Cela n’a pas empêché depuis 2020 la consommation de pétrole de redémarrer et d’atteindre des niveaux records.

« Le pic de la demande mondiale de pétrole est en vue avant la fin de cette décennie », Fatih Birol

Cette fois, c’est au tour de l’Agence internationale de l’énergie (AIE) qui annonce par la voix de son directeur exécutif un pic de la consommation mondiale de pétrole d’ici la fin de la décennie. Il faut d’abord souligner que le peak oil de l’AIE n’est pas celui du Club de Rome, de Mad Max ou de «Twilight in the Desert». Il est celui formulé déjà il y a trois ans par Michael Liebreich, le fondateur du très influent Bloomberg NEF (New energy foundation). La fin de l’âge du pétrole n’est pas la conséquence d’une insuffisance de l’offre mais d’un déclin rapide de la demande. Il est lié notamment à une révolution dans les transports marquée par le déclin de l’automobile individuelle et le développement des véhicules électriques et le rejet grandissant du plastique issu de la pétrochimie.

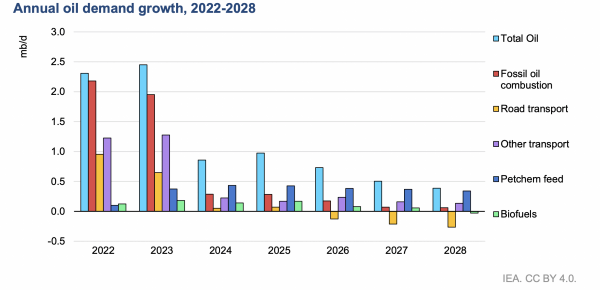

D’après la dernière étude de l’AIE, la croissance de la consommation mondiale de pétrole devrait fortement ralentir dans les cinq années à venir, « laissant entrevoir un pic de la demande ». D’ici 2028 l’AIE s’attend à un ralentissement de la progression de la demande mondiale de pétrole « à mesure que la transition énergétique progresse ». Cette demande pourrait croître de 6% entre 2022 et 2028 et atteindre 105,7 millions de barils par jour à cet horizon contre 99,8 millions de barils par jour en 2022. Et la stricte demande de pétrole – qui exclut les matières premières pétrochimiques et d’autres utilisations non énergétiques – devrait culminer à 81,6 millions de barils par jour en 2028. La croissance de la demande de pétrole devrait ainsi ralentir d’année en année. De 2,4 millions de barils par jour en 2023 par rapport à 2022, elle ne serait plus que de seulement 0,4 million de barils par jour en 2028 par rapport à 2027. « Le pic de la demande mondiale de pétrole est en vue avant la fin de cette décennie » affirme Fatih Birol, directeur exécutif de l’AIE.

Evolution de la demande de pétrole dans le monde par usages. AIE.

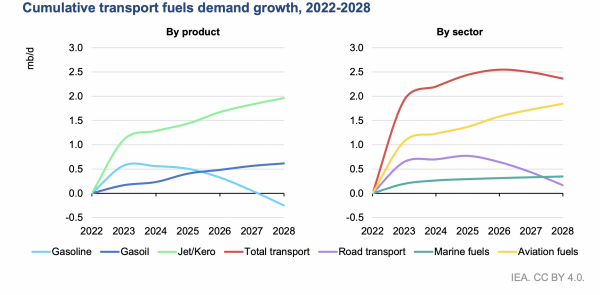

L’AIE envisage une baisse de la consommation de pétrole dans les transports après 2026 et même après 2023 pour l’essence, compte tenu notamment de l’augmentation rapide du parc de véhicules électriques. Mais le secteur pétrochimique portera la croissance de la demande mondiale de pétrole, le gaz de pétrole liquéfié (GPL), l’éthane et le naphta représentant plus de 50% de l’augmentation entre 2022 et 2028 et près de 90% de l’augmentation par rapport aux niveaux antérieurs à la pandémie.

Prévisions de la demande de pétrole par type de transports. AIE.

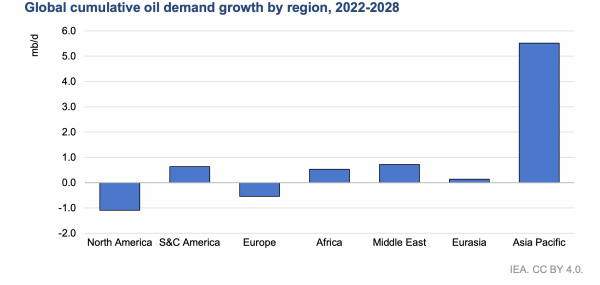

D’un point de vue géographique, l’AIE prévoit une baisse de la consommation de pétrole entre 2022 et 2028 en Europe (-0,6% par an sur la période) et en Amérique du Nord (-0,8% par an). Mais « l’explosion de la demande de produits pétrochimiques et la forte croissance de la consommation dans les économies émergentes feront plus que compenser la contraction dans les économies avancée ».

Evolution de la demande de pétrole dans le monde par régions. AIE.

Il convient toutefois de prendre ses prévisions avec précaution. Elles ne peuvent pas, par définition, intégrer les évolutions de la conjoncture économique, notamment des deux principales puissances les Etats-Unis et la Chine. Elles ne peuvent pas intégrer les incertitudes géopolitiques : conflits, guerres civiles, soulèvements… En outre, La même Agence internationale a il y a un an et demi révisé à la hausse ses estimations de la consommation mondiale de pétrole depuis 2007 qu’elle avait sous-estimée pendant des années…

L’Agence fait d’ailleurs preuve, tout de même, d’une certaine prudence en soulignant l’impact des prix du pétrole sur la demande future. Son scénario central est construit avec un prix du baril de 76 dollars pour la qualité brent de mer du Nord. Il s’échangeait jeudi 22 juin à moins de 74 dollars. Dans un scénario de « prix haut » (+ 2,5% par an), la demande mondiale de pétrole en 2028 pourrait être réduite de 430.000 barils par jour. Inversement, des cours du pétrole plus faibles pourraient stimuler la consommation de 670.000 barils par jour en plus en 2028 par rapport au scénario de référence.

Selon l’AIE, les grands producteurs de pétrole « maintiennent leurs plans de renforcement de leurs capacités de production même si la croissance de la demande ralentit ». Les principales hausses de capacités de production d’ici 2028 devraient venir de pays producteurs de pétrole n’appartenant pas au cartel OPEP+ avec une augmentation de l’offre de 5,1 millions de barils par jour menée par les États-Unis, le Brésil et la Guyane. Au total, l’AIE estime que les marchés pétroliers disposeront d’ici à 2028 d’«un coussin de capacité inutilisée d’au moins 3,8 Mb/j».

BP et Shell ont changé de stratégies et ne baissent plus leurs productions de pétrole

Maintenant, tous les acteurs du marché pétrolier ne s’inscrivent pas dans un scénario identique de peak oil à la fin de la décennie. L’Arabie saoudite, tête de proue de l’OPEP+ qui a annoncé récemment de nouvelles coupes de production pour faire remonter les cours du pétrole, envisage de porter ses capacités de production à 13 millions de barils par jour en 2027, en se concentrant sur ses champs pétroliers géants qui étaient annoncés comme épuisés en 2005…

D’autres acteurs font aussi le pari d’une poursuite soutenue de la demande et d’un maintien à un niveau relativement élevé des cours du baril à l’image de Shell. La major pétrolière a annoncé au mois de juin qu’elle tablait désormais sur une production de pétrole « stable » jusqu’en 2030 et ne respecterait plus les objectifs de réduction de 1 à 2% par an fixés en 2021.

La raison en est simple, Shell et d’autres compagnies pétrolières comme BP se sont rendues compte que la transition vers l’éolien, le solaire et l’hydrogène est loin d’être aussi profitable que leurs activités traditionnelles dans le pétrole et le gaz. Ainsi, BP en premier et maintenant Shell réduisent ou tout simplement abandonnent leurs développements dans l’éolien, le solaire, l’hydrogène et les biocarburants. Le groupe BP a annoncé en février qu’il comptait doper ses bénéfices d’ici 2030 en investissant davantage à la fois dans les énergies renouvelables… et dans les hydrocarbures.