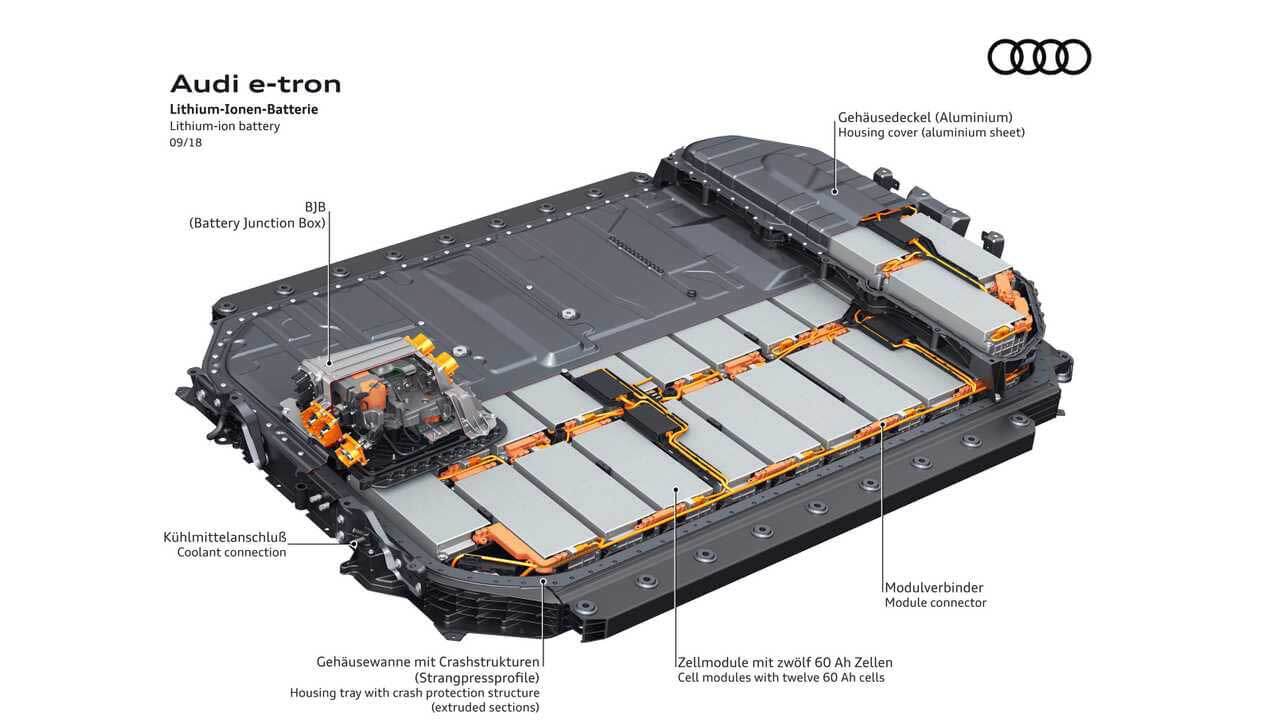

Représentant plus de 20% des émissions mondiales de gaz à effet de serre, le secteur des transports joue un rôle clé dans la lutte contre le réchauffement climatique. La décarbonation de la mobilité constitue un levier majeur des stratégies des États, faisant de l’électrification des transports, et tout particulièrement du secteur de la fabrication des batteries, un des secteurs les plus stratégiques. Les enjeux sont d’autant plus critiques que, si le secteur des batteries lithium-ion (Li-ion) a connu une croissance fulgurante au cours de la décennie passée, celle-ci a surtout profité à la Chine qui en domine l’ensemble de la chaîne de valeur, de l’extraction des matières premières à la production desdites batteries.

Cette hégémonie reflète une politique volontariste mise en place par l’empire du Milieu depuis plus de deux décennies, alliant internationalisation de ses entreprises (politique du « Go Global ») pour la sécurisation des matières premières – notamment les minerais et métaux critiques – et incitations à l’implantation de firmes étrangères sur son sol pour développer des avantages comparatifs sur l’ensemble de la chaîne de valeur. Face à ce constat, quelles pistes s’offrent à l’Europe pour s’extraire de la dépendance chinoise ?

Des capacités de production européenne insuffisantes

L’importance de l’Europe sur la chaîne de valeur des batteries Li-ion s’est considérablement affaiblie. En 2023, seulement 14 % de ces batteries sont produites sur le sol européen, avec une concentration importante dans quelques pays comme l’Allemagne, la Hongrie, la Pologne et la Suède.

Avec une capacité de production de 281,9 gigawattheures (GWh) en 2023, l’Europe talonne de près les capacités nord-américaines (295,3 GWh) mais apparaît modeste par rapport à la Chine qui affichait une capacité de production de 1290,2 GWh (soit plus de 4,5 fois les capacités européennes). Toutefois, à l’instar de la production des minerais, la localisation des unités de production biaise la mesure réelle des capacités européennes.

Bien qu’implantées sur le sol européen, la plupart des unités de production sont des ramifications d’entreprises extra-européennes. Plus de la moitié de la production européenne est ainsi rattachée à des entreprises sud-coréennes ou chinoises telles Samsung SSI, LGES ou encore CATL. Des entreprises américaines (e.g., Tesla, Microvast) sont aussi présentes sur le sol européen, portant à plus de 60 % la part de la production imputable à des entreprises extra-européennes.

Le volet institutionnel du plan d’action européen

Consciente de son retard, l’Union européenne (UE) a mis en place de multiples actions et règlements portant sur l’ensemble de la chaîne de valeur, l’objectif étant de s’extraire de ses dépendances – en particulier à la Chine – tout en retrouvant une importance significative sur le plan mondial. C’est dans cette logique que la liste des matériaux critiques– établie initialement en 2011 par la Commission européenne – est passée de 14 matières premières à 34 aujourd’hui.

Dans la continuité de cette liste, l’UE a adopté le CRMA (règlement européen sur les matières premières critiques, Critical Raw Materials Act), publié en mars 2023 et voté en avril 2024, qui vise à développer une production minérale et métallique sur le sol européen pour réduire la dépendance aux fournisseurs étrangers, éviter les pénuries potentielles et minimiser les impacts environnementaux et sociaux de la production de métaux critiques.

Pour cela, il énonce les objectifs non contraignants suivants pour 2030 :

« l’extraction dans l’UE doit permettre de produire au moins 10 % de sa consommation annuelle ; la transformation opérée dans l’UE doit permettre de produire au moins 40 % de sa consommation annuelle ; le recyclage effectué dans l’UE doit permettre de produire au moins 25 % de sa consommation annuelle ; pas plus de 65 % de la consommation annuelle de l’Union de chaque matière première stratégique à n’importe quel stade de transformation pertinent ne doit provenir d’un seul pays tiers ».

Des objectifs européens (très) ambitieux

À bien des égards, ces objectifs sont ambitieux. Ainsi, malgré le potentiel sous-exploité du sous-sol européen, l’objectif de 10% de production sur le territoire européen semble hors d’atteinte pour trois raisons principales. Tout d’abord, les réserves en métaux de l’Europe sont insuffisantes et même inexistantes pour 13 métaux critiques listés par la Commission européenne en 2023. Ensuite, le processus entre l’exploration initiale et le début de la production commerciale d’une mine est long, allant de 7 ans pour le lithium à 17 ans pour le cuivre, et nécessite des investissements financiers considérables. Enfin, les mines ont une image négative – notamment sur le plan environnemental – et passéiste, suscitant souvent une forte opposition locale.

Les objectifs relatifs au raffinage et à la transformation interrogent également. En effet, ces activités sont très énergivores et polluantes, et nécessitent d’accepter leur relocalisation en Europe afin de parvenir à l’objectif affiché de l’UE de production d’au moins 40 % de sa consommation annuelle via ces procédés. Des prix de l’énergie très compétitifs seront en outre essentiels pour rivaliser avec les États-Unis – en plus de la Chine –, qui bénéficient d’abondantes réserves de gaz non conventionnelles et d’un prix de l’électricité relativement bas. Le recyclage, bien que moins polluant localement et a prioriplus acceptable, demande en revanche des investissements lourds. Il pourrait réduire la dépendance aux ressources minières, mais nécessite des infrastructures coûteuses pour la collecte, le tri, le pré-traitement et la transformation des minerais, ainsi qu’une adaptation technologique constante – en particulier aux chimies des batteries des véhicules électriques.

L’UE essaie également de diversifier ses partenariats pour réduire la dépendance aux pays tiers et les risques de ruptures. Même si des accords bilatéraux récents ont été signés avec le Kazakhstan, l’Égypte, la Namibie, l’Australie et le Canada, ceux-ci ne suffiront pas, rendant nécessaire un budget européen dédié aux investissements dans les pays tiers et une diversification des approvisionnements imposée aux entreprises. La stratégie de « friendshoring » (partenariats avec des pays alliés), souvent évoquée, présente aussi des difficultés. Les pays occidentaux, avec des objectifs similaires de neutralité carbone et de décarbonation des transports et de l’énergie, sont en concurrence pour les technologies bas-carbone et les matériaux nécessaires à leur déploiement. Cette concurrence pourrait révéler des conflits d’intérêts et freiner la signature d’accords.

L’UE cherche en outre à remonter la chaîne de valeur, ainsi que l’illustre la création de l’Alliance européenne des batteries en 2017 visant à construire un écosystème comprenant tous les acteurs du secteur automobile afin de produire des batteries en réduisant leur empreinte environnementale. Les minerais présents dans les batteries pourraient être réutilisés afin de subvenir aux besoins de l’Europe sans pour autant posséder de mines sur son sol. Si tous les projets aboutissent, l’UE serait dotée en 2030 d’une capacité de près de 25 % de la production mondiale de batteries Li-ion grâce à une cinquantaine d’usines.

La piste de la sobriété

Au-delà du CRMA, la sobriété, grande absente du « paquet institutionnel », fait son chemin dans la société européenne. Mise en avant comme un levier central dans la lutte contre le réchauffement climatique par le rapport du Groupe d’experts intergouvernemental sur l’évolution du climat en 2022, la sobriété apparaît essentielle pour réduire la dépendance aux matériaux critiques et, par là-même, à la Chine. L’UE pourrait donner l’exemple en promouvant des véhicules électriques plus légers, réduisant ainsi la consommation d’électricité et les impacts environnementaux liés à la production.

Atteindre les objectifs du CRMA nécessitera des efforts considérables en matière d’acceptation sociale, de financement et de diversification des approvisionnements. Si la sobriété métaux fait partie intégrante d’une stratégie durable et autonome pour l’UE en termes de matériaux critiques, elle devra être accompagnée d’un soutien important aux citoyens, qui ne perçoivent généralement pas la notion de « bas carbone » comme impliquant une réduction de leur consommation de métaux.

Cet article a été écrit avec la collaboration de Romain Capliez, étudiant à l’Université Paris Nanterre.

Valérie Mignon Professeure en économie, Chercheure à EconomiX-CNRS, Conseiller scientifique au CEPII, Université Paris Nanterre – Université Paris Lumières

Carl Grekou Économiste, CEPII

Emmanuel Hache Adjoint Scientifique au sein de la Direction Economie et Veille, Économiste et prospectiviste, IFP Énergies nouvelles

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original sur The Conversation.