L’Inflation reduction act (IRA), adopté en août 2022 par le Congrès américain, a rapidement suscité de vives réactions en Europe. Ce vaste plan de subventions dans le secteur des technologies vertes vise à enfin mettre les États-Unis en phase avec leurs engagements de décarbonation de leur économie. Mais il contient des mesures protectionnistes et discriminatoires, contraires aux règles du commerce international.

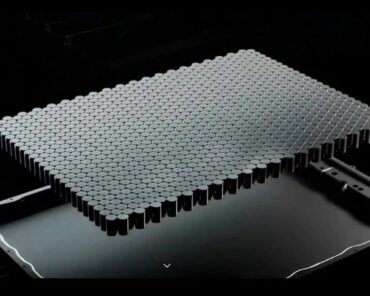

Les critiques européennes se sont en particulier concentrées sur les subventions à l’achat de véhicules électriques, jusqu’à 7.500 dollars, aides assorties de règles de contenu local sur l’assemblage du véhicule et sur l’origine des minerais utilisés dans la production de la batterie. Ces règles excluent pour l’instant les producteurs sur le sol européen, faisant craindre une concurrence déloyale et l’attraction de grands projets automobile au détriment des investissements en Europe.

Craintes de nouvelles délocalisations

L’impact de l’ensemble de ces mesures reste difficile à évaluer, du fait notamment de leur concentration dans certains secteurs et de leur faible montant rapporté au PIB (0,2% du PIB des États-Unis par an sur 10 ans). Mais la crainte d’annonces de délocalisations d’usines de véhicules électriques ou de production de batteries a déjà lancé un débat sur l’assouplissement des règles sur les aides publiques au niveau européen, permettant notamment de répondre aux propositions dont font l’objet les producteurs européens de la part de certains États américains, et donné lieu à des propositions de la Commission européenne en ce sens.

Quelle est l’ampleur de la menace pour la chaîne de production des véhicules électriques européens? Pour que le risque de relocalisation de l’activité en Amérique du Nord se matérialise, il faudrait que pour ce type de biens les producteurs trouvent profitable de concentrer leur production dans certaines régions du monde et de servir les marchés lointains en y exportant leur production. Mais contrairement à d’autres types de marchandise, il est loin d’être acquis que cette stratégie de relocalisation soit rentable dans le secteur automobile.

Un marché avant tout continental

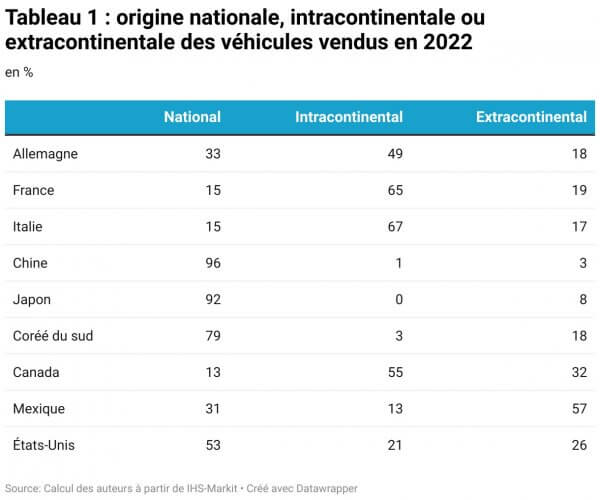

L’analyse des échanges mondiaux de véhicules montre en effet que les ventes de l’ensemble des grands pays se concentrent sur des véhicules produits dans la même grande région continentale : 82% des véhicules vendus en Allemagne, 83% en Italie et 81% en France proviennent du continent européen, y compris de Turquie (Tableau 1). En Asie, 82% (Corée du Sud) à 97% des véhicules (Chine) ont été assemblés en Asie, dont une large majorité dans le pays de consommation contrairement aux pays européens. En Amérique du Nord, près de 30% des véhicules vendus au Canada et aux États-Unis proviennent d’en dehors de l’Amérique du Nord.

Pour la France en 2022, l’origine des véhicules vendus sur le territoire est d’abord locale et européenne (15% de France, 16% d’Espagne, 10% d’Allemagne, 10% de Slovaquie) et ensuite seulement extra-européenne (Tableau 2). En dehors de l’Union européenne (UE), on retrouve des véhicules originaires du Maroc (6,3%) et de Turquie (5,5%) et dans une moindre mesure du Royaume-Uni (3,5%), pays dans le pourtour de l’UE et ayant des accords commerciaux avec celle-ci qui assurent des barrières aux échanges faibles. Viennent ensuite seulement la Corée du Sud (4,7%), la Chine (3,7%) et le Japon (2,4%) aux neuvième, dixième et douzième places des pays d’origine.

Si l’augmentation de la part de la Chine depuis la crise sanitaire est impressionnante (et, nous y reviendrons, surtout en raison des véhicules électriques), le fait marquant des 15-20 dernières années est la forte chute de la part des véhicules produits localement dans les ventes françaises (50 % en 2005, encore 25 % en 2015 mais plus que 15 % en 2022), au profit de la production sur des territoires proches : en 2005, l’Espagne ne produisait que 11 % des véhicules vendus en France, la Slovaquie 0,2 % contre 16,5 % et près de 10 % en 2022 (Tableau 2). La France n’a jamais importé plus de 0,9 % de ses véhicules des États-Unis depuis 2005 (0,5 % en 2022).

Cette spécificité du marché automobile, qui est d’abord et avant tout un marché continental, traduit l’importance des coûts de transport dans le secteur et les droits de douane relativement élevés dans plusieurs régions, non seulement pour les véhicules assemblés mais également pour les principaux composants, qui incitent aux investissements directs étrangers (IDE) pour servir la demande régionale à partir d’usines locales.

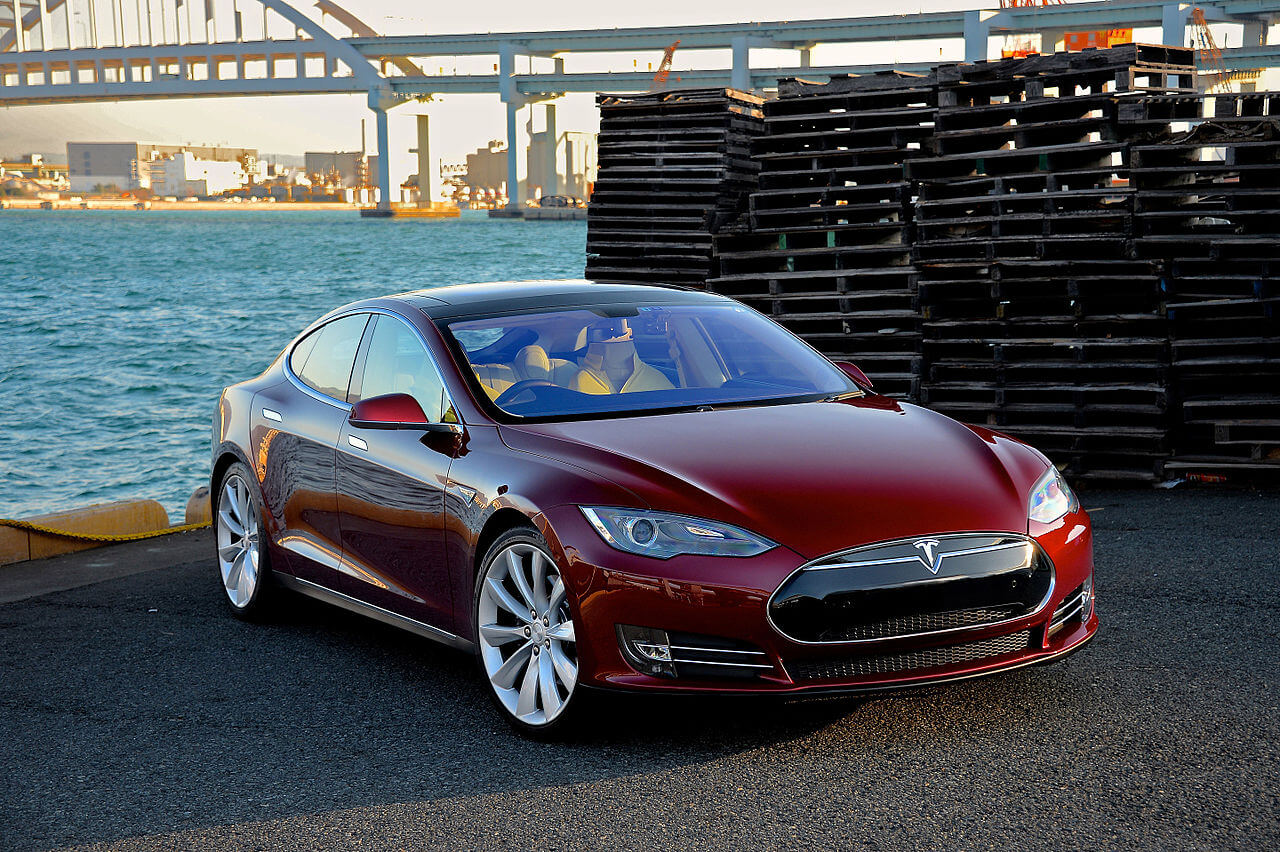

Les exemples sont légions, de Toyota dans le Nord de la France à Nissan au Royaume-Uni ou, plus récemment, l’implantation de Tesla en Allemagne. Les différences de droits de douane sur les véhicules automobiles, qui vont de 2,5% aux États-Unis à 10% pour l’UE, et atteignent des niveaux encore plus élevés en Chine ou en Inde, permettent d’ailleurs d’expliquer une partie des différences de production nationale dans la consommation entre l’UE, l’Amérique du Nord ou la Chine.

Des annonces qui se multiplient

La situation décrite jusque-là est celle où les véhicules thermiques dominent encore le marché automobile. Or ce secteur vit aujourd’hui un véritable tournant avec la percée des véhicules électriques et les règles environnementales qui prévoient la disparition des véhicules thermiques à l’horizon 2030 dans l’UE, ce qui pose la question des spécificités des véhicules électriques et de leur lieu de production.

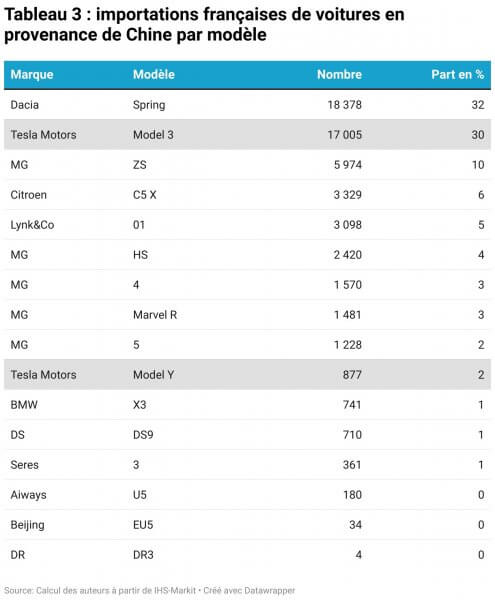

Pour l’instant, des batteries et des voitures électriques voyagent sur de longues distances, à l’image des importations européennes en provenance de Chine largement constituées de véhicules électriques et qui ont fortement augmenté ces derniers mois. En France, ces importations sont pour un tiers des véhicules Tesla et un autre tiers des Dacia Spring (tableau 3). Cela a cependant toutes les chances d’être temporaire, car ce type de véhicules et les batteries sont encore plus compliqués à transporter par bateau du fait de leur poids et des régulations liées au caractère dangereux de ces marchandises.

Avec l’augmentation de la demande de véhicules électriques dans toutes les régions du monde, les incitations à s’en rapprocher devraient rapidement se matérialiser par des investissements en Europe et en Amérique du Nord. D’où les annonces qui se multiplient pour localiser des usines de batteries à côté de l’assemblage (BYD en Europe par exemple, Kia ou Hyundai aux États-Unis, etc.). Avec son usine à Berlin, Tesla devrait à terme servir directement le marché européen et français, et tarir en partie les importations françaises en provenance de Chine qui sont aujourd’hui pour près d’un tiers des Tesla (tableau 3).

Selon toute vraisemblance, avec l’arrivée à maturité du secteur, chacun des clusters continentaux servira sa région, comme cela est, dans une très large mesure, le cas pour les véhicules thermiques. Pour la France, l’enjeu est donc bien plus d’attirer les prochains investissements de Kia, Honda, MG (SAIC) ou BYD en Europe face à l’Espagne, l’Allemagne, les pays d’Europe centrale ou encore le Maroc, et de favoriser la transition des sites français des véhicules thermiques aux véhicules électriques, qu’une concurrence avec des sites en Amérique du Nord.

Dans le secteur automobile, si les marchés sont avant tout régionaux, un relâchement des aides d’État sans réel mécanisme coopératif au niveau européen pourrait s’avérer contre-productif en renforçant les concurrences fiscales intra-européennes pour attirer les mêmes usines.

Si les faibles échanges interrégionaux dans l’industrie automobile semblent limiter les risques de relocalisation de la production aux États-Unis à la suite de l’IRA, il n’en est pas nécessairement de même dans d’autres secteurs comme les panneaux solaires ou l’hydrogène, plus échangeables et pour lesquels des soutiens dédiés peuvent s’avérer pertinents. De telles mesures doivent cependant ressortir d’une véritable stratégie de politique industrielle prenant en compte les spécificités de chaque secteur et technologie.

Thierry Mayer Professeur d’économie à Sciences-Po, conseiller scientifique, CEPII

Vincent Vicard Économiste, adjoint au directeur, CEPII

Cet article est republié à partir de The Conversation sous licence Creative Commons Lire l’article original sur The Conversation.